Факторинг - за и против, како функционира факторинг?

Суштина факторинга новца, ако напустимо сложену терминологију, је профитабилно партнерство две странке, од којих је једна банка или комерцијална организација. Једноставна шема функционише по принципу: партнери закључују уговор, а банка осигурава прилив новца у оним случајевима када директна добит из трансакције још није стигла.

Шта је факторинг?

Факторинг је једноставна услуга која дозвољава пословним односима у оквиру закона. За особу која не разуме сложеност банкарског пословања, таква помоћ је неразумљива. Шта су циљеви факторинга - једноставан профитабилан уговор повраћај дуга дужници укључују:

- банкарски кредит без колатерала;

- процена солвентности клијента;

- осигурање ризика повезаних са одбијањем купца;

- поравнање потраживања.

Сарадња на основу факторинга омогућава предузећима са малим готовинским токовима дуго времена да остане "на плану", што је неопходно за исправан рад целог предузећа. Стога је питање обезбеђивања активности производње или предузећа решено недостатком личних средстава саме компаније.

Како функционише факторинг?

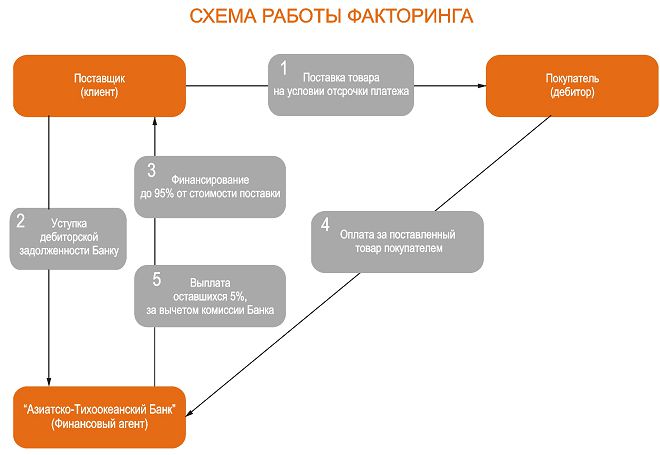

Суштина факторинга је у раду три потпуне стране уговора. Редослед сваког од њих јасно је дефинисан условима уговора:

- Компанија (факторинг) пружа услуге или продаје робу корисницима.

- Предузеће подноси банку доказе о присутности дуга дужницима.

- Банка плаћа већину дуга компаније.

- Банка и компанија састављају уговор којим дужник враћа новац директно у банку са додатком камате.

Једноставна шема обезбеђује непрекидну производњу или продају роба све док се дуг не врати у потпуности. Стога, компанија са ограниченом персоналном финансијском равнотежом осигурава процес његовог развоја на рачун средстава која му је привремена странка обезбедила друга страна (банка).

Факторинг и форфеитинг - разлике

Факторинг и форфеитинг су усмјерени на купце. Шема, која дозвољава исплату дужничких дугова, ради без обавеза по основу сигурности. Форфетирање подразумијева отплату дуга од зајмодавца и његову отплату. Разлика у шемама за привлачење треће особе је чињеница да факторинг оставља компанију право на исплату дугова на одговарајући начин. Главне разлике између супротних начина задовољења дужничких обавеза:

- период отплате дуга;

- процијењени ризици;

- концесије од банке;

- чињеница преноса.

Време потребно за операцију (обрнуто факторинг) не траје више од 180 дана, али временски период форфетирања је одређен годинама. Основна карактеристика факторинга је учешће дуга, након чега је уплата дуга (око 60% укупног износа) дуга. Каматна стопа не расте, а способност предузећа да се развија много ефикасније и стабилније.

Како се факторинг разликује од зајма?

Често људи са којима се раније не суочавају са факторингом, збуњују ову врсту финансирања кредитирањем. Сасвим другачије у структури, готовинске трансакције стварно помажу компанији у дуговима, али то раде на потпуно супротним начинима. Разлика између факторинга и кредита:

- Начини повратка дуга . Кредити, преузети под одговорношћу компаније у банци, директно отплаћују од стране зајмопримца, али финансирање фактора формира се из потраживања.

- Услови отплате дуга . Кредитни односи имају јасно дефинисан термин и не зависе од раста прихода предузећа. Факторинг у различитим ситуацијама зависи од кашњења уплате у реалном времену.

- Датум плаћања камате . Према уговору о зајму, дужник депонује тражени износ најкасније до одређеног датума сваког месеца, али је факторинг новац књижен на дан плаћања дужника.

- Извршење уговора . Да би сте добили кредит, приватна или индивидуална документација је потребна, што је веома тешко прикупити. Факторинг користи једноставније документе - фактуре или провере.

- Интерес . Накнада за факторинг је у потпуности укључена у цијену, али не постоји кредитна камата.

- Додатне услуге . Банка која је склопила уговор о кредиту не пружа услуге које нису укључене у укупан пакет. Отворене и затворене шеме факторинга су проширене по потреби.

Свака појединачна врста банкарског кредита има своје карактеристике, предности и недостатке, али за услове који произлазе из великог дуга предузећа факторинг је главна алтернатива непрофитабилном пласману. Циљеви факторинга су очигледни - поједноставити монетарне проблеме дужника, али без губитка за зајмодавца (финансијско предузеће).

Факторинг - За и против

Савремени факторинг је универзални начин за решавање дугова без штете тренутној производњи. Услови отплате дуга од стране банке могу се разликовати, а користи од таквих готовинских трансакција нису увијек очигледне. Сваки уговор закључен са банкарском организацијом има своје предности и значајне недостатке, које треба унапријед знати.

Предности факторинга

Предности факторинга, које су доступне свакој богатој компанији или појединцу, су да створе повољне услове за плаћање неизмирених обавеза. Поред тога, предузеће које се бави факторингом може изаћи из кризе или финансијских проблема. Поједностављење рада са дужницима је још један несумњив плус сличних операција.

Факторинг - конз

Недостаци младих, али ефикасних банковних услуга укључују тешке услове уговора. Непрофитне тарифе и висока каматна стопа буквално "једу" приходе предузећа од испорука производа. Цонс факторинг је сложена документација и извјештавање банке. Операција отплата кредита дужник не претпоставља једнократне трансакције, а минимални број плаћања достиже 10.

Врсте факторинга и њихове карактеристике

Врсте факторинга, које су се показале ефикасним начинима плаћања хитног дуга компаније:

- финансиране операције;

- отворени и затворени факторинг без финансирања;

- готовинске трансакције за отплату отвореног и затвореног дуга (факторинг за регрес);

- обрнуто факторинг са или без поврата;

- домаће операције и међународни карактер.

Приликом закључивања уговора о факторингу (отворени и затворени факторинг), добављач робе даје банку (финансијској организацији) право на примање текућих рачуна и њихову исплату. Дакле, банка преузима привремену посвећеност финансирању развоја компаније, наплаћујући одређени проценат будућег износа дуга у своју корист.